みなさんこんにちわ!

別記事でクレジットカードを発行してポイントをゲット!

というポイ活について紹介しておりますが、、、今回はなんと!?

ゴールドカードをゲットしてポイントをゲットするだけでなく、クレジットカードの年会費を無料にしてしまう!?という驚きのサービスについて紹介していきたいと思います!

1)クレジットカードについて

クレジットカードについて皆さんはどのようなイメージを持たれているでしょうか?

クレジットは怖い?

興味はあるけど、よくわからない

支払いが滞納したらどうしよう?

一昔前は負のイメージを持っていらっしゃる方が多かったようです。

私の両親もクレジットカードをあまり持っていなかったですし、使うことに拒否反応を示していたようです。

しかし時は流れて現在は2021年。

数百年から数世紀ぶりに人類にとって久々に体験する、未曾有の危機であるコロナ禍。

働く環境だけでなく日常生活でさえコロナ禍前と比べて人々の暮らしぶりは一変しました。

そのさなか、物やサービスの売り買いに必須の『支払い』という行為についても一変する出来事が起こっています。

そう、いわゆる『キャッシュレス』です。

日本においては、国を挙げての一大プロジェクトとなっており、政府から国民に対して勧められています。

元々は2020年に開催される予定だった東京オリンピックにむけ、海外のインバウンド需要を見込むのがキッカケとなっています。

しかし、2020年春先から日本国内でも本格化してきたコロナ禍において、人との接触を国主導で避けるような方針が出され、その一環としてキャッシュレスが促進された流れとなっています。

たしかに、現金ですと店員さんがレジから出したものを我々消費者が受け取るのですが、手渡しではなくトレイ越しに受け取るということがいろいろなお店等で増えているとはいえ、一度は店員さんが現金に触れてますから、非接触とは言えませんよね。

その点、クレジットカードだとだいたいのお店が消費者が特定のカードリーダーに自身で差し込んで、支払いが完了したら自身で受け取るという形になっていたりしますから、ほぼ非接触となり、国が推進している人との接触を避けるということに沿っていますよね。

キャッシュレスとしての支払い方法としては、いろいろありますが、今回の記事ではその中でも特定のクレジットカードについて触れていきます。

また、クレジットカードの概要についても触れますが、2021年9月時点でお得にゲットできて、今後のカードライフにおいても魅力的なサービスが詰まっている『三井住友VISAカードゴールドナンバーレス』について深堀りしていきたいと思います。

①クレジットカードとは

クレジットカード (英: Credit card)(略語 (俗語) : カード)とは、商品を購入する際の後払い決済(支払)する手段のひとつ。または、契約者の(会員)番号、姓名、その他が記載・記録されたカードである。顧客のクレジット(信用)により後払いが可能な手段である

ウィキペディア(Wikipedia)

分割払い機能を持つものをクレジットカード、一回払いのものを欧米ではチャージカードと呼ぶこともある。それに対して、銀行口座に紐付けられ、口座預金を即時に決済に使用するカードは、デビットカードと呼ばれる。

クレジットカードはその前身も含めて、アメリカ合衆国では約150年の歴史がある。

手持ちの現金が無くても、とりあえずカードをお店側に提示すれば商品を購入したりサービスを受けたりすることができるという便利なアイテムです。

現金(例えば日本円)だと、紙幣に硬貨などを数種類を財布等に保持してお店などにいく必要がありますが、クレジットカード払いができる店だったら、極論としたらカード一枚だけを持っていけば済むという便利さです。

この決済手段を考えた人ってすごいですよね...。

まあそんな便利な決済手段であるクレジットカードですが、なぜ少し硬めのカード一枚だけで商品を購入したりサービスを受けたりすることができるのかご存じでしょうか?

理由としては、現金と同じくカードに『信用』があるからなんです。

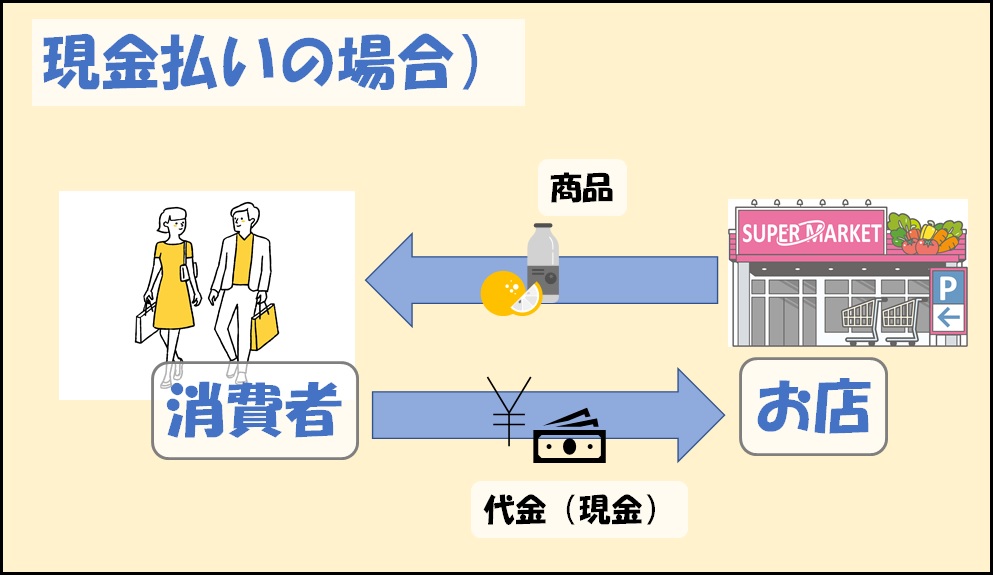

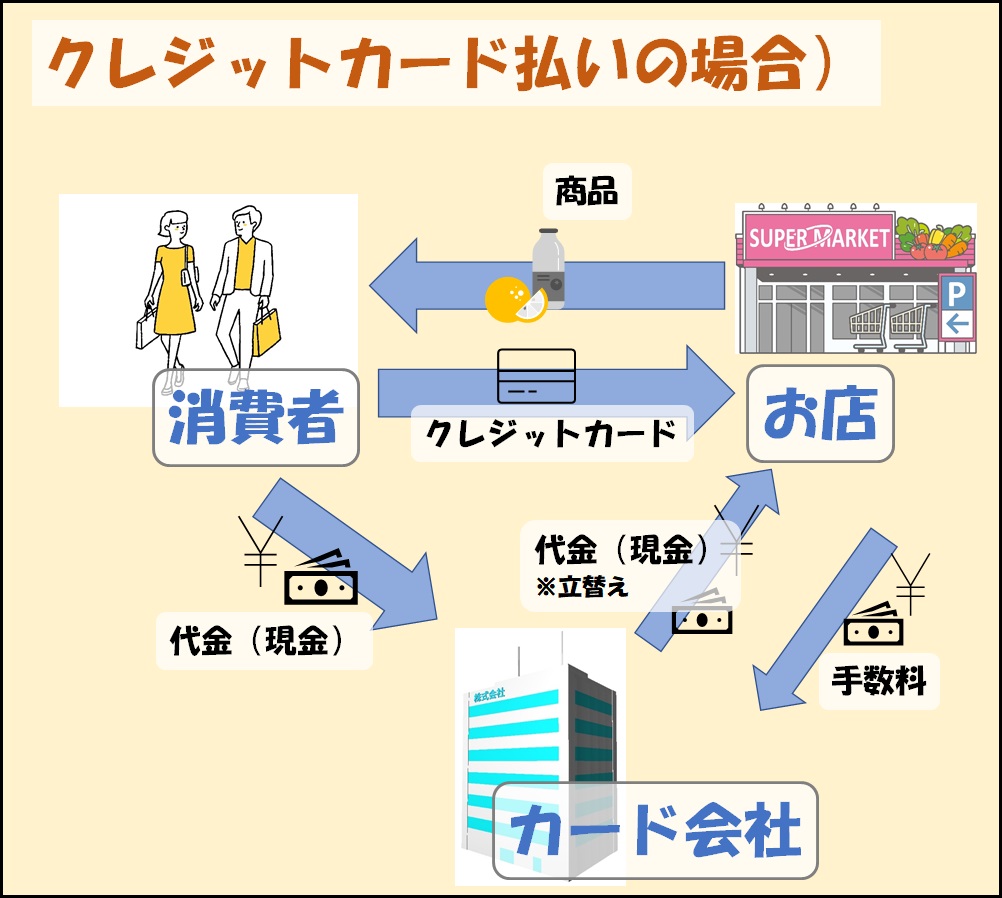

決済手段における信用とはどういうことかというと、売り手であるお店から見たときに、買い手である消費者が差し出してきた現金やクレジットカードを受け取ると、商品やサービスと同等の価値を受け取ったことと同じであるという信用保証が得られているからなんです。

現金はなんとなくわかってもらえると思うのですが、カードについてもお店は後日カード会社から代金を受け取っているという流れになるので、お店からみたときに、販売した時点で代金を消費者から受け取っているか、後日カード会社を通して受け取っているかの違いがあるだけなので、最終的にはお店側は現金を受け取っているわけです。(実際にはカード会社と提携する際に手数料をお店からカード会社へ支払っている)

現金の信用は中央銀行である日本銀行や日本政府にあります。

日本は第二次世界大戦後、幾度の好況不況の波をくぐりぬけて、2021年時点でGDP(国内総生産)が世界第三位の国としてランクインしています。国の経済力を表す指標として有名ですが、第三位にランクしている国として世界各国から有名であり、下位にランクしている国やその他国から見ても、日本はお金持ちの国だと思われています。

その国が主導して発行している現金だから、大丈夫よね?信用あるよね?というわけです。

その現金を持っていれば、いろいろな商品を購入したりサービスを受けたりできるので。

現金は即時決済といって、その時点で支払いが完了するのですが、クレジットカードの場合は後払いとなるという違いがあります。

②クレジットカードのステータスについて

さて、長々とクレジットカードのことについて触れてきましたが、ここでステータスについて紹介していきたいと思います。

クレジットカードは様々なカード会社から発行された多種多様なカードが発行されて世の中に出回っております。

皆さんがよくテレビCMとかで目にする楽天カードや三井住友VISAカード、JCBカード等、挙げたらキリがありません。

ここでいうステータスとは、カードのグレードのことを意味します。細かい話になると、カードの種類等でも細分化していくのですが、今回は一般的に言われているグレードを紹介していきます。

一般カード)

カード自体の年会費が安価であったり、無料であったりカード自体の普及を目指して世間において広く使われているグレード。ステータス性はほぼ無い。

満18歳以上で収入がある方が作れる、クレジットカードの初歩といったグレードです。

テレビCMされている楽天カードは、ここにランク付けされています。

カード自体に保証が付いていることが多いです(各種付帯保険)が、補償額はそこまで大きくありません。

ゴールドカード)

一般カードよりランクの高いグレードで、1980年代においてはクレジットカードのステータスのなかで最高位に位置づけされていました。

一部例外がありますが、年会費は必ず発生し、金額の幅がありますが、下は3000円程度~上は30000円程度だったりします。

年齢や収入に条件があることが多く、発行申請した際のカード会社の審査が少し厳しめになります。

カードに付帯されている補償が一般カードに比べて大きくなります。また、ゴールド会員専用のデスクが用意され、一般カードの人よりも問い合わせ等でカード会社から対応してもらいやすくなります。

日本や海外の空港ラウンジ(航空会社のラウンジではない)を無料で利用できたりもします。

一昔前は、ゴールドカードを持っていると、他の人から賞賛されたり羨ましがられたりもあったようですが、現在はゴールドよりも上のクラスが存在しているので、一般カードよりはステータス性があるとはいえ、そこまで大きなステータス性は無いといったところです。

プラチナカード)

ゴールドカードよりランクの高いグレードで、後述するブラックカードがラインナップされていないカード会社の場合は、最上位ステータスのカードになります。

年会費は安くても30,000円台からで、高いと150,000円くらいしたりします。

ゴールドカードを超える補償がついていたり、プラチナ専用デスクがあったりします。

ゴールドと違い、自分から発行依頼をすることができず、カード会社からの招待制をとっていることが多かったようですが、最近では自分で発行依頼をすることができるプラチナカードも増えてきたようですが、ゴールド以上に審査が厳しいようです。

ブラックカード)

カード会社によっては、プラチナより上のクラスが用意されており、それがこのブラックカードとなります。

一番最初に登場したアメリカン・エキスプレス社のセンチュリオンというカードが黒色を基調としたカードで、その後各社も同じクラスのカードを発行した際に、黒色基調が多いことから、ブラックというグレードで呼ばれているようです。

年会費は安くて50,000円台、一番最高値であるセンチュリオンでは、380,000円程度します。

自身で発行依頼することができず、カード会社からの招待制となっています。

補償の度合いもすごく、例えばセンチュリオンであれば専属のデスクが付くというサービスです。

私自身は、社会人になってから、ある程度の年数一般カードを利用してきた後、ゴールドカードへ引き上げました。

SFC修行という特定の航空会社における上級会員を目指す動きをしていたからです。

2021年現在においては、コロナ禍ということもあって飛行機に乗る機会が今のところゼロとなってしまい、今後はしばらくの期間において飛行機を利用することが無いだろうという事と、SFC修行のためにためていたポイントを現金化して生活資金のほうへ回す必要が出てきたからです。

③クレジットカードを使える場所

だいたいのお店等で使えます。

言わずもがな、コンビニ各社では当たり前のように使え、普段の食品などを購入するであろうスーパーマーケットでも使えますし、雑貨や衛生用品を購入したりするように利用するドラッグストアも、ファーストフード店、ガソリンスタンド、本屋(個人店では使えない場合あり)、大病院など、ありとあらゆる場所で使えるようになってきています。

私の家庭では、普段平日に食品や衛生用品や雑貨などを妻に購入してもらうようにしているのですが、すべてクレジットカード支払いにしてもらっていますので、現金で支払うということはありません。

ただ、場所(店)によっては使えないことがあるのですが、その場合はほかのキャッシュレス支払いをしております。キャッシュレス支払いのためにお金をチャージしないといけないのですが、その場合はクレジットカードを紐づけており、クレジットカードからチャージするようにしているので、やはりこの場面でも直接現金を使うという事がほぼありません。

イメージとしてはこんな感じ↓

・クレジットカード … 各種方面 ※ここが90%以上

・paypay … ダイソー

・楽天edy … 勤め先の自動販売機

2)三井住友VISAカードゴールド ナンバーレスの魅力

さて、クレジットカードについて触れてきたところで、今回の記事のテーマである『三井住友VISAカードゴールド ナンバーレス』について紹介していきましょう。

①三井住友VISAカードゴールド ナンバーレスとは?

2021年7月より発行開始した新しいクレジットカードで、ゴールドクラスのカードです。

実は先行して同年2月より一般カードの発行開始がされておりましたが、そこからおくれて5か月後にゴールドクラスも開始されたということです。

もともと三井住友はVISAカードとして、一般やゴールドやプラチナと各種クラスをラインナップされていました。なので、『!?』と疑問に思われると思います。今までラインナップされていた各種クラスのカードとの違いは『ナンバーレス』ということです。

通常クレジットカードはカード表面にカード番号と保有者の名前、カード有効期限が凸形状で印字され、カード裏面にはセキュリティコードが記載されていることが多いです。

今回紹介するカードは裏面に保有者の名前が記載されているだけで、それ以外のカード番号や有効期限、セキュリティコードは一切印字や記載がされていない状態です。

カード情報を盗み見される恐れがないことや、万が一カードを落とした場合も悪用されるリスクを減らしてくれるものです。

カード自体を見たときに受ける印象としては、のっぺりして非常にシンプルだなという感じです。人によってはクレジットカードではなく、ポイントカード!?と勘違いする方もいらっしゃるかもしれません。

財布のカード入れ場所に入れて携帯しているのですが、前述のとおりカード自体に印字が無いことによりカード面から凹凸が無いので、カード入れに収納しやすかったり、取り出しやすいなと思っています。

それから、各種個人情報が印字されていないので、財布からカードを取り出して使う際にも周囲の目を気にせずに使えるので便利だなと感じてます。

※今まで使っていたゴールドカードは各種情報の印字があったので、誰かに見られることが無いかと気にする時がありました

②ナンバーレスと通常タイプの違いについて

前述したように、今回紹介するナンバーレスとすでにラインナップされていた通常タイプとを比較してみます。

| ナンバーレス | 通常タイプ | |

| 本カードの年会費 | 5,500円(税込) | 11,000円(税込) |

| 申込対象 | 原則、満20歳以上 安定継続収入がある事 ※ゴールド独自審査あり | 原則、満30歳以上 安定継続収入がある事 ※ゴールド独自審査あり |

| 家族カードの年会費 | 無料(一人目まで) | 無料(一人目まで) |

| ETCカード | 無料 | 無料 |

| 旅行傷害保険 | 最高2,000万円の海外・ 国内旅行傷害保険 | 最高5,000万円の海外・ 国内旅行傷害保険 |

| ショッピング補償 | 年間300万円までのお買物安心保険 | 年間300万円までのお買物安心保険 |

| ポイント還元 | Vポイント 通常…0.5% セブンイレブン…最大5% ローソン…最大5% ファミリーマート…最大5% マクドナルド…最大5% | Vポイント 通常…0.5% セブンイレブン…最大2.5% ローソン…最大2.5% ファミリーマート…最大2.5% マクドナルド…最大2.5% |

| 総利用枠 | 200万円まで | 200万円まで |

| 国際ブランド | VisaおよびMastercard | VisaおよびMastercard |

| 特典概要 | ゴールド特典 (空港ラウンジサービス、 ゴールドデスクなど) | ゴールド特典 (空港ラウンジサービス、 ゴールドデスクなど) |

| その他 | Vpassアプリ必須(後述) | Vpassアプリ任意 |

比較してみると、通常タイプより劣っている点としては旅行傷害保険の度合いが低いのですが、それ以外の項目については通常タイプと同じか、項目によっては有利な点があります。

それと詳細は別記事で紹介しますが、このナンバーレスタイプのカードを利用するには、三井住友カードが提供しているVpassアプリの使用が必須となります。

③ナンバーレスタイプの魅力

1.年会費を永年無料翌年度から無料にできるチャンス!

2021年9月30日までの期間限定で行われていた

『初年度年会費無料』キャンペーンは終わったようです。

現在、初年度年会費無料キャンペーンを開催中のようです!

条件としては、2021年9月30日までに申し込みし、11月30日までに発行された場合です。

年会費 5,500円 → 無料!!

しかもただし、年間100万円の利用履歴があれば、翌年度の年会費も無料となります。

つ ま り 、 、 、

条件さえ毎年達成すれば、

翌年以降 永年 年会費無料!!!

というゴールドカードにもかかわらず、太っ腹なカード概要となっているのです。

ただでさえ、ゴールドカードということで年会費はある程度するはずなのに、このナンバーレス自体の年会費は5,500円と格安!

そして条件をクリアすれば翌年度の年会費無料という夢のようなシステムです(笑)

1年間のなかで100万円ということが壁となるかもしれません。

ただ、1か月あたり84,000円程度使えば目標達成となるのですが、家族持ちで3~4人家族という構成で、日用品一切をクレジットカード払いということにし、車やバイクなどのガソリンも同じクレジットカード払いとし、スマホなどの支払いも同じクレジットカード払いに集約すれば目標はクリアできると思います。

私のを一例としますが、、、 だいたい計85,000円~100,000円程度

・食費および衛生用品、雑貨 … 65,000円~80,000円程度

・ガソリン代 … 12,000円程度

・スマホ代 … 8,000円

・家庭用Wi-Fi … 5,000円

ここには、お小遣いとして趣味に使うものや外食代は含めていないので、それらも同じクレジットカード払いすれば、軽く目標クリアするかと思います。

2.各コンビニおよびマクドナルドで特定の決済をした場合の還元が5%!

当記事でご紹介している三井住友VISAゴールドカードナンバーレスですが、

特定の支払い方で利用すれば、還元率がなんと、、、

5%に達します!!

対象となる場所は、

大手コンビニであるセブンイレブン、ローソン、ファミリーマート、

ファーストフードの雄であるマクドナルドです。

特定の支払い方についてですが、次の条件をクリアする必要があります。

・VISAの場合 … タッチ決済にて支払うこと

・Mastercardの場合 … コンタクトレスにて支払うこと

これだけで、還元率が5%となります!

通常還元率: 0.5% …a(三井住友VISAカード自体の還元率)

提携還元率: 2.0% …b(コンビニ3社、マクドナルドで同カードを利用した場合)

特定還元率: 2.5% …c(aとbをクリアし、タッチ決済およびコンタクトレスにて支払い)

a+b+c=5.0%!!

私が比較的よく使うコンビニであるセブンイレブンでのタッチ決済の仕方についてご紹介します。

セブンイレブンは、だいたいのお店でセルフレジを導入されており、店員さんに商品をスキャンして合計金額が分かったら、どの支払い方法をするかをセルフレジの画面から選択します。

私は前述のとおり、クレジットカードで支払いを済ませるので、画面から『クレジットカード』と記載されている部分を指でタッチするのですが、そのあとにクレジットカードをカード差し込み口に入れるか、カード等をかざす部分にクレジットカードをかざすかをします。

私が当記事で紹介しているナンバーレスタイプのカードの前はVISAのタッチ決済が導入されていなかったので、差込口に入れておりました。

今回のナンバーレスタイプのカードはタッチ決済できるので、かざす部分にカードをかざしたまま暫く待ってもらえると支払いが完了されて、レシートが出てきます。

ただこれだけです。

簡単な条件で、還元率が爆上げします!

三井住友VISAゴールドカードナンバーレスを持って、コンビニ3社やマクドナルドをご利用の際にはぜひともタッチ決済やコンタクトレスにてお支払いをして大きな還元を受けることをおすすめします!!

3.毎年10000ポイント還元!

条件としては、年間100万円以上の利用履歴が必要なんですが継続特典として、、、

10000Vポイントをゲット!

※年会費を無料にする項目で紹介しているのと同じ

当記事で紹介していますゴールドカードはカード払いをすると、使った代金の0.5%の還元を受けることができます。

それからコンビニ3社やマクドナルドでの特定払いで最大5%の還元を受けられると説明してきました。

たとえば年間100万円利用し、そのうち50万円分がコンビニ3社やマクドナルドでの支払いだったとしましょう。

すると、受けられる還元ポイントは以下のようになります。

通常払い分 … 2500Vポイント

コンビニ等 … 25000Vポイント

継続特典 … 10000Vポイント

よって、合計37500Vポイント となります。

年間の還元率は、3.75%となります。

3)お得にゲットする手順

①ポイント獲得に向けての流れ

1. 検索サイトにて、どのポイントサイトから申請するべきかを調べる

2. ウェブブラウザのcookieを削除する

3. 申請するポイントサイトにログイン

4. ゴールドカードナンバーレスの案件画面を表示して申請する

5. 三井住友カードのサイトにてカード作成の申し込みをする

6. ポイントサイトからポイント付与されるまで待つ

では、私が実際にポイントを獲得したハピタスを例題として手順を見ていきましょう。

②具体的な手順

1.検索サイトにて、どのポイントサイトから申請するべきかを調べる

検索サイトを利用しましょう!

別記事『誰でも簡単!ポイ活をルーティン手順化してみた!』でも取り上げていますが、2サイトほど紹介しているので、お試しください。

私はそのうち、『ポイント獲得ナビ』のほうを主に利用しております。

2.ウェブブラウザのcookieを削除する

検索サイトを利用しましょう!

別記事『誰でも簡単!ポイ活をルーティン手順化してみた!』でも取り上げていますので、そちらを参照ください。

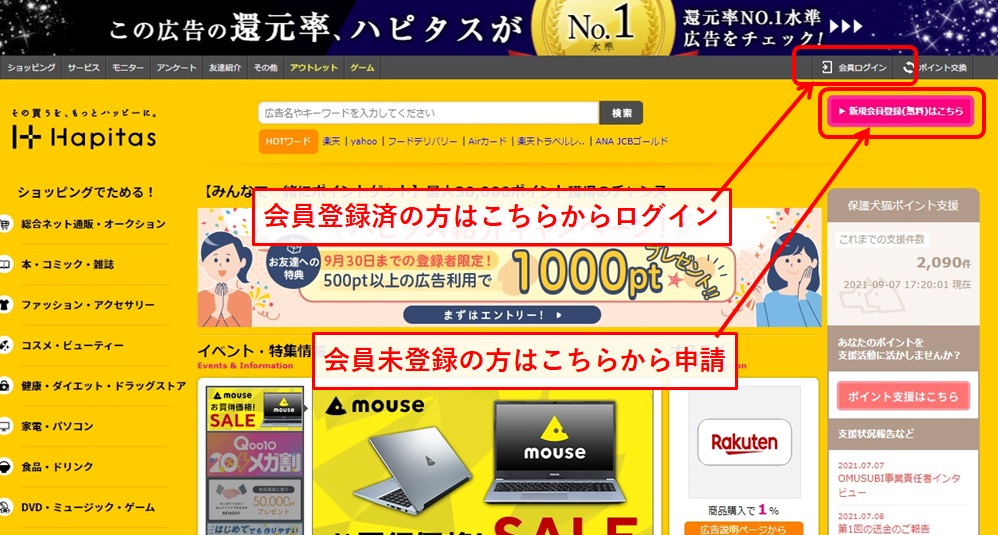

3.申請するポイントサイトにログイン

ハピタスのサイトを開きます。

会員登録済の方はログインしましょう。未登録の方は会員登録を行ないましょう。

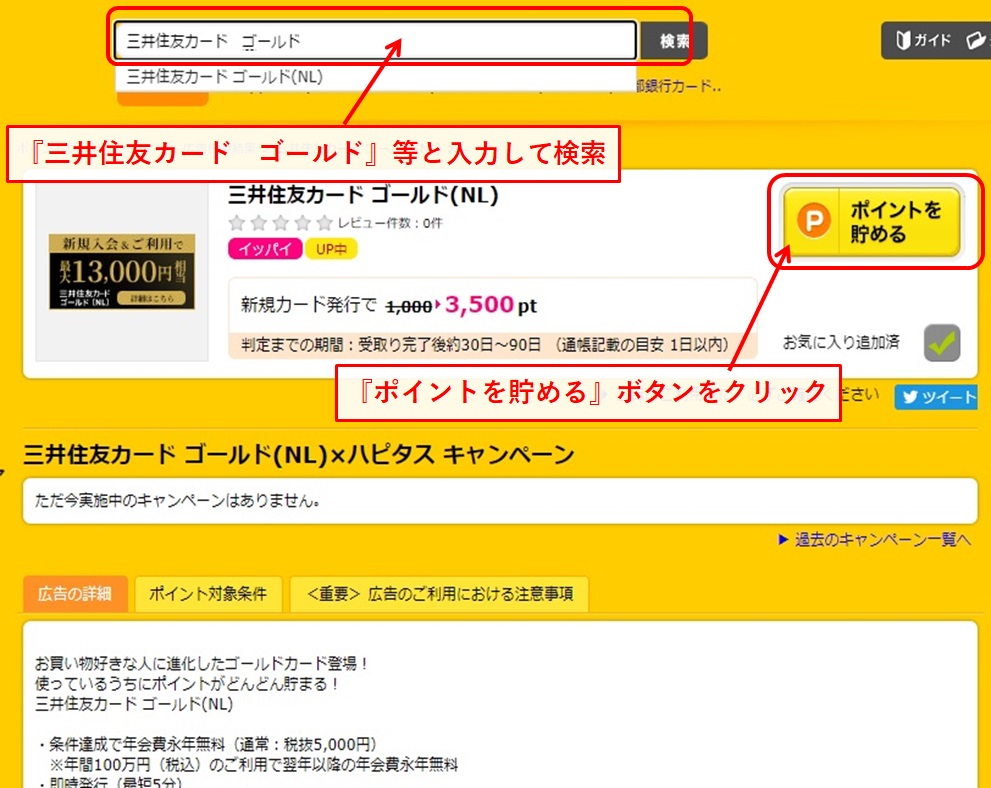

4.ポイントサイトにてゴールドカードナンバーレスの案件画面を表示して申請する

検索窓にて『三井住友カード ゴールド』と入力して検索。

案件が出てきたら、『ポイントを貯める』ボタンをクリックします。

※ゴールドの方が目的なので、一般カードとお間違いないようにしてください

※注意事項として、必ずポイント対象条件および広告利用の注意事項を熟読して理解しておくこと

5.三井住友カードのサイトにてカード作成の申し込みをする

三井住友カードのサイトへ飛びます。

『お申し込みはこちら』というボタンがあるのでクリックします。

申込には2パターンあって、『通常』と『即時』があります。

通常の方は、いつの時間帯でも申し込みができ、家族カードやETCカードなどの付帯部分も一緒に申し込みができます。

即時の方は、最短5分で発行できる場合がありますが、付帯部分の同時申し込みはできません。

私は妻のカードも発行する必要があったため、通常タイプで申し込みをしました。

流れとしては以下のとおりです。

(1)申し込み内容の入力

→電話番号を入力するところは、携帯電話番号が必須です

(2)支払い口座の設定

→ご自身のメインバンクをご登録ください

(3)入会審査・カード発行

→私の場合は申請してから6日後に登録したメールアドレス宛に連絡が届きました

(4)手元にカードが到着

→カードが郵送で届きます。通常のカードと違い、券面にカード番号や使用期限、セキュリティコードの類は記載されていません

6.ポイントサイトからポイント付与されるまで待つ

ポイントサイトからポイント付与されるまでの期間は案件によってバラバラです。

私の場合は申請してから11日後に承認されました。

まとめ

さて、今回は『三井住友カード』の『ゴールドカード ナンバーレス』について紹介してきました。

いかがでしたでしょうか?

ゴールドカードというある程度ステータス性のあるクレジットカードですが、早期申し込みにより初年度年会費を無料にできるばかりか、条件を満たせば翌年度から年会費無料にできるという非常に太っ腹なクレジットカードだなという印象を私は持っています。

また、大手コンビニ3社やマクドナルドで利用すれば最大5%の還元という、クレジットカードの還元率ランキングでもかなり上位に食い込むものだと思っています。

ポイントサイトからポイントをゲットし、さらに年会費まで無料!とできれば、こんなにもコスパの良いクレジットカードは無いのではないか!?と思います。

この機会にぜひともお試しを!!

下記ポイントサイトから申請できますので、まずは第一歩を!

ハピタス

ちょびリッチ